海外公司利潤滯留≠國內不需要納稅

——CFC規則重構跨境稅務格局,關注“消極非金融機構”的徵稅問題

引言

假如,我國稅務居民張三,個人持有BVI公司的股權,在去年該BVI公司轉讓持有的國內實體企業的股權並獲得轉讓利潤,但此利潤迄今未向張三進行分配。在此情形下,未收到分配利潤的張三是否能免於在國內繳納稅款呢?答案是否定的。以下謹針對CRS資訊交換與CFC規則雙重夾擊下,海外公司“消極非金融機構”身份被穿透的情況及相關法律後果作進一步論述。

在全球化的經濟環境下,企業海外佈局已成為常見的商業策略。然而,隨著國際稅收規則的日益複雜,企業在海外佈局時需要特別關注受控外國公司(CFC)規則,尤其是關於“消極非金融機構”的相關規定。不當的處理可能導致高額的稅務成本和法律風險。

一、什麼是CFC受控外國公司

受控外國公司(Controlled Foreign Corporation,簡稱CFC)是指由本國居民(包括個人和企業)直接或間接控制的外國公司。不同國家對CFC的定義有所差異,但核心要素通常包括控制權的認定、外國公司的設立地以及目的。

在我國,根據《企業所得稅法》第四十五條及《企業所得稅法實施條例》第一百一十六、一百一十七條,對CFC的定義包括以下幾種情況:

●表決權控制標準:居民企業或者中國居民直接或者間接單一持有外國企業10%以上有表決權股份,且由其共同持有該外國企業50%以上股份,或者在股份、資金、經營、購銷等方面對該外國企業構成實質控制。

(單一個人持有≥10%股權+中國居民合計≥50%→觸發CFC認定)

●事實控制標準:中國居民企業單獨或共同在股份、資金、經營、購銷等方面擁有事實控制權的外國公司。

●混合控制標準:中國居民企業與中國居民個人共同持有或控制的外國公司,滿足上述表決權或事實控制條件之一。

二、CFC規則的內在邏輯

CFC規則的主要目的是防止本國居民通過在低稅負地區設立受控外國公司來逃避本國稅收。這種避稅行為通常表現為將利潤保留在外國公司中,不進行分配,從而延遲或減少在本國的納稅義務。

(公司註冊地實際稅負<12.5%且無合理商業理由不分紅→利潤視同已分配)

三、什麼是“消極非金融機構”

消極非金融機構是指主要收入來源是被動投資(如股息、利息、租金、特許權使用費等)而非積極經營活動的機構。根據CFC規則,消極非金融機構通常被視為高風險的避稅工具,因此稅收管理中受到特別關注。

消極非金融機構的認定主要依據收入來源和資產配置情況界定,包括如下:

●收入維度:股息/利息/租金/特許權等被動收入>總收入50%;

●資產維度:可產生被動收入的金融資產>總資產50%;

●經營維度:僅持有非金融機構股權或提供資金服務,無實質性經營活動;

●反例:真正的製造工廠、海外貿易銷售等主動經營實體不在此列。另外,上市公司及其關聯機構、持牌金融機構、非營利組織等明確排除在外。

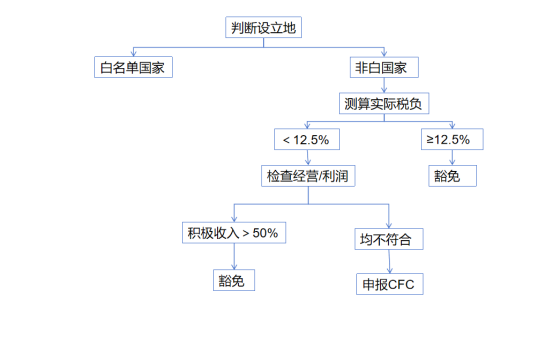

四、CFC規則解讀

我國CFC規則主要體現在《企業所得稅法》第四十五條:由居民企業或者由居民企業和居民個人控制的設立在實際稅負明顯低於本法第四條第一款規定稅率水準的國家(地區)的企業,並非由於合理的經營需要而對利潤不作分配或者減少分配的,上述利潤中應歸屬於該居民企業的部分,應當計入該居民企業的當期收入。

實際操作中CFC規則將實際稅率範圍界定為“稅率在12.5%以下的國家(地區)”的外國公司所得。這意味著,即使外國公司設立在法定稅率較高的國家,但因享受稅收優惠導致實際稅負低於12.5%,也會被認定為CFC。

豁免條款:中國稅法還規定了一些豁免條款,例如,如果受控外國公司設立在美國、英國、法國、德國、日本、義大利、加拿大、澳大利亞、印度、南非、新西蘭和挪威等國家,且符合一定條件,可以免於將該外國企業不作分配或者減少分配的利潤視同股息分配額,計入中國居民企業的當期所得。

五、案例分析

江蘇省蘇州工業區稅務局處理了一起涉及CFC規則的案件。中國居民企業ParentCo在香港設立了一家子公司HK HoldCo,HK HoldCo有大量未分配利潤,且這些利潤未按照合理經營需要進行分配。

江蘇省蘇州工業區稅務局根據中國受控外國公司(CFC)規則,判定HK HoldCo的未分配利潤應歸屬於其中國居民母公司ParentCo。最終,稅務機關向母公司ParentCo徵收了超過777.88萬元人民幣(約合114萬美元)的稅款。

●控制權認定:ParentCo對HK HoldCo的持股比例滿足表決權控制標準,且在資金、經營等方面對HK HoldCo擁有實際控制權。

●利潤分配:HK HoldCo的大量未分配利潤不符合合理經營需要,觸發了CFC規則。

●稅務處理:稅務機關將HK HoldCo的未分配利潤視同股息分配,計入ParentCo的當期收入,依法徵收企業所得稅。

六、結合CRS資訊交換與反避稅條例

(一)CRS資訊交換概述

CRS(Common Reporting Standard)資訊交換的主要目的是打擊跨境逃稅行為,提高全球稅務透明度。通過各國稅務機關之間的資訊交換,促進國際稅收合作與公平,可以有效掌握納稅人在海外的金融帳戶資訊,防止納稅人利用海外帳戶隱匿收入、逃避稅負。

(二)CRS下消極非金融機構的穿透規則

CRS對消極非金融機構的穿透規則是其核心機制之一。如果一個實體被認定為消極非金融機構,其開戶金融機構需要“穿透”該實體,識別並申報其實際控制人的稅務資訊。

如果這些實體的控制人是中國居民,其相關資產資訊將被交換至中國稅務機關,對於消極經營收入的部分需要補繳稅款。

七、國內稅收居民海外企業佈局的操作重點

(一)稅務合規要求提高:CRS資訊交換和CFC規則的實施,要求國內稅收居民在海外企業佈局時更加注重稅務合規。嚴厲打擊任何試圖通過在低稅負地區設立受控外國公司來逃避稅收的行為。

(二)合理計畫利潤分配:由於CFC規則要求將受控外國公司的利潤計入居民企業的當期收入,即使這些利潤未進行分配,也需要按對應的稅率進行繳納稅款,因此企業需要重新評估和調整其利潤分配策略。

(三)合理規劃企業架構:在海外設立企業時,應充分考慮目標國家的稅收政策和CFC規則,規劃合理的企業架構。

(四)確保交易的商業合理性:所有跨境交易都應具有合理的商業目的,不得出現避稅行為。

(五)加強稅務申報與資訊披露:及時準確地向稅務機關申報海外企業的相關資訊,包括財務狀況、利潤分配等,確保稅務資訊透明。

(六)BVI等低稅負地區的謹慎使用:BVI等低稅負地區常被用於企業海外佈局,但這些地區的企業更容易觸發CFC規則。因此,企業在佈局時需特別注意這些地區的稅收政策和CFC規則。

八、常见Q&A

Q1:把股權分散給親友能否規避CFC?

A1:事實控制仍可能被認定,且增加CRS申報複雜度。

Q2:BVI公司炒股票算積極收入嗎?

A2:被動投資屬性不變,仍屬消極非金融機構。

Q3:家族信託能否阻斷CFC?

A3:看信託架構是否構成“控制”,根據實際重於形式的原則,穿透後仍需要遵守CFC規則。

總結

海外佈局≠稅收豁免。CRS讓資訊透明,CFC讓利潤回流。合規先行,計畫前置,充分學習政策,以免觸發稅收違規問題不自知。

声明

本文仅为交流探讨之目的,不代表广悦律师事务所或其律师出具的任何形式之法律意见或建议。如需转载或引用本文的任何内容,请与本所沟通授权事宜,并于转载或引用时注明出处。如您有意就相关议题进一步交流或探讨,欢迎与本所联系。

本期作者

財稅與清算領域介紹

財稅與清算領域是由高級合夥人梁紀鋒律師作為領域牽頭合夥人所組建的一支極具特色的專業化且具有跨界資源整合實力,為企業及企業家提供私人訂制個性化法律產品的專業團隊。團隊配置了律師、會計師、稅務師、品牌公關顧問等,可在企業設立、運營、治理、清算、破產、重整中可擔任多種角色,深耕民商事案件數十年,致力於打造“法律+賬目+稅務+刑事”四合一合規化法律服務品牌,一站式綜合解決客戶需求。

團隊律師不僅做過大型國央企及上市公司常年法律顧問、提供各類專項法律服務,也擔任過破產企業的破產管理人,經營困難企業的前端法律、財稅合規化輔導顧問,指引、輔導企業進行破產風險隔離。

作者丨林苑君

編輯丨鐘學瑜

審核丨歐陽進潼

審定丨品牌宣傳與市場拓展委